La subida de los tipos de interés presiona al alza la remuneración del pasivo de los clientes. Aún sólo las entidades de menor tamaño y algunos neobancos, y para cantidades limitadas, ofrecen una retribución que se puede definir como interesante y que se acerca al nivel del Euribor a 12 meses. Pero ninguna de las entidades más destacadas en el panorama nacional ha dado ningún paso para retribuir el pasivo salvo en segmentos de banca privada o patrimonial.

Ante este panorama, inmark quiere aportar información sobre el perfil del ahorrador en España. Para ello, se han tomado como referencia los datos extraídos del estudio que realiza con carácter anual desde hace 36 años sobre el Comportamiento Financiero de los Particulares, cuya última edición fue en el año 2022 (se entrevista telefónicamente a 12.000 individuos, representativos de la población residente en España, de 18 o más años, bancarizados y residentes en poblaciones de más de 2.000 habitantes).

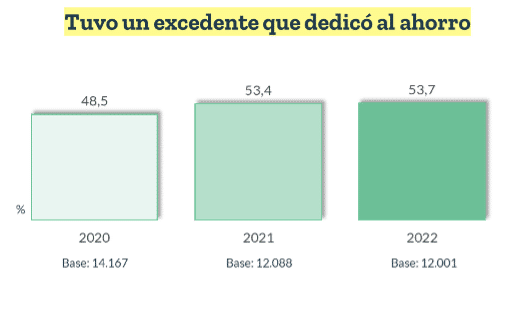

Excedente para el ahorro

Algo más de la mitad de los entrevistados, después de afrontar todos sus gastos, tuvo un excedente que pudo destinar al ahorro, situación que ha ido incrementándose en los últimos años y que favorece la contratación de productos de ahorro/inversión.

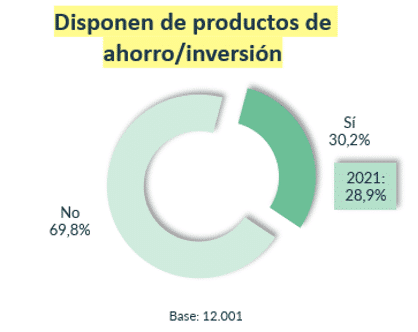

Cerca de uno de cada tres individuos (el 30,2%) dispone de algún producto de ahorro/inversión (fondos de inversión/unit linked, acciones, depósitos, PIAS, cuentas de ahorro a largo plazo, pagarés e inversiones en criptoactivos). Esto supone que algo más de once millones de personas tienen contratado en este momento un producto con estas características (tomando como referencia el universo de este estudio compuesto por 36.936.207 personas. Fuente: Padrón Municipal a fecha 1 de enero de 2022).

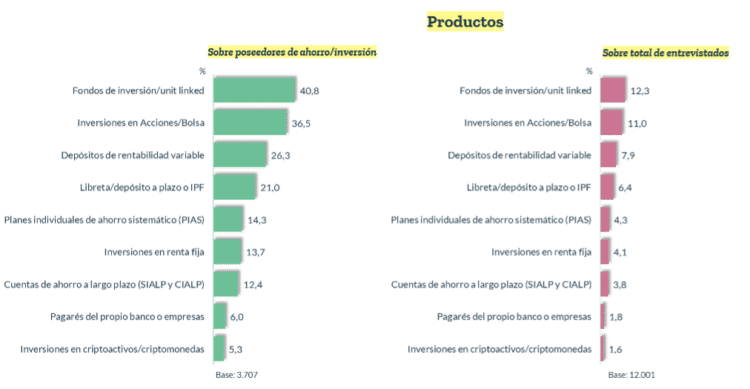

Entre los productos de ahorro e inversión considerados, el perfil del ahorrador se decanta por invertir sus ahorros en fondos de inversión/unit linked y realizar inversiones en acciones/bolsa. En un segundo nivel se sitúan los depósitos de rentabilidad variable y la libreta/depósito a plazo o IPF. Los planes individuales de ahorro sistemático (PIAS), las inversiones en renta fija y las cuentas de ahorro a largo plazo se ubican en un tercer nivel siendo mucho más reducido el destino en pagarés y las inversiones en criptoactivos/criptomonedas.

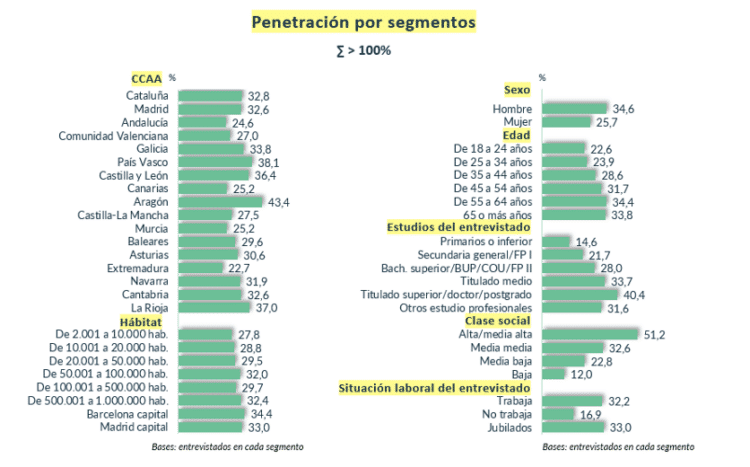

Penetración por segmentos de los entrevistados que disponen de productos de ahorro/inversión

Poniendo el foco en la posesión de estos productos por segmentos se observa que su nivel de contratación aumenta según lo hace la edad de los usuarios financieros, así como su nivel de estudios, su clase social y el hábitat donde reside. Por comunidades destacan Aragón, País Vasco, La Rioja y Castilla y León. Es también más elevado entre los hombres, los jubilados y los que trabajan.

Perfil financiero de los entrevistados que disponen de productos de ahorro/inversión

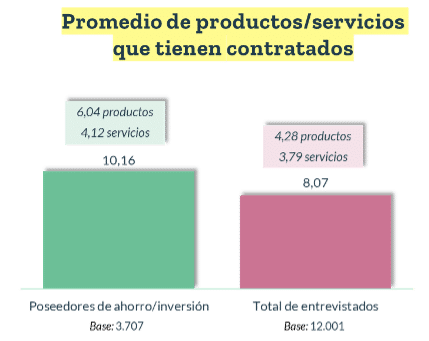

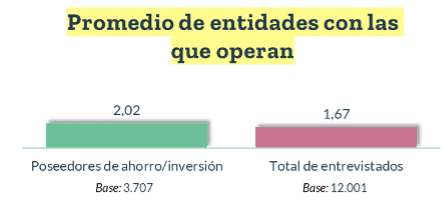

Los entrevistados con perfil ahorrador muestran una mayor diversificación financiera que la población general (tanto en el número de entidades con las que operan, como en el número total de productos/servicios contratados).

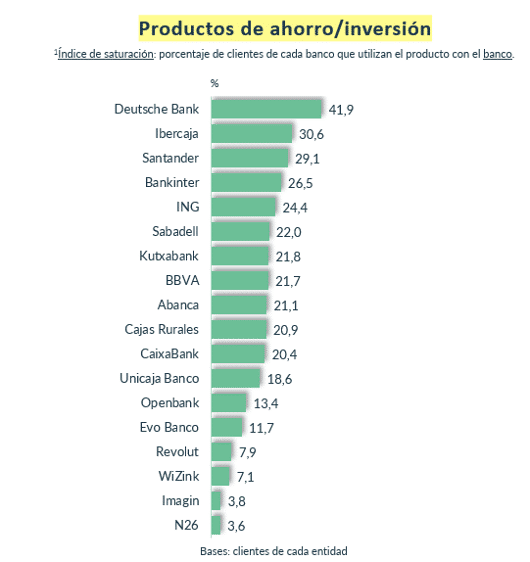

Penetración de ahorradores en las entidades financieras

Según se muestra a continuación, dos bancos medianos (Deutsche Bank e Ibercaja) son las entidades financieras que más clientes ahorradores tienen, 41,9% y 30,6% respectivamente. A continuación se ubica uno de los grandes bancos que operan en España, Santander, con un 29,1% de clientes que contratan los productos de ahorro/inversión aludidos en el Banco.